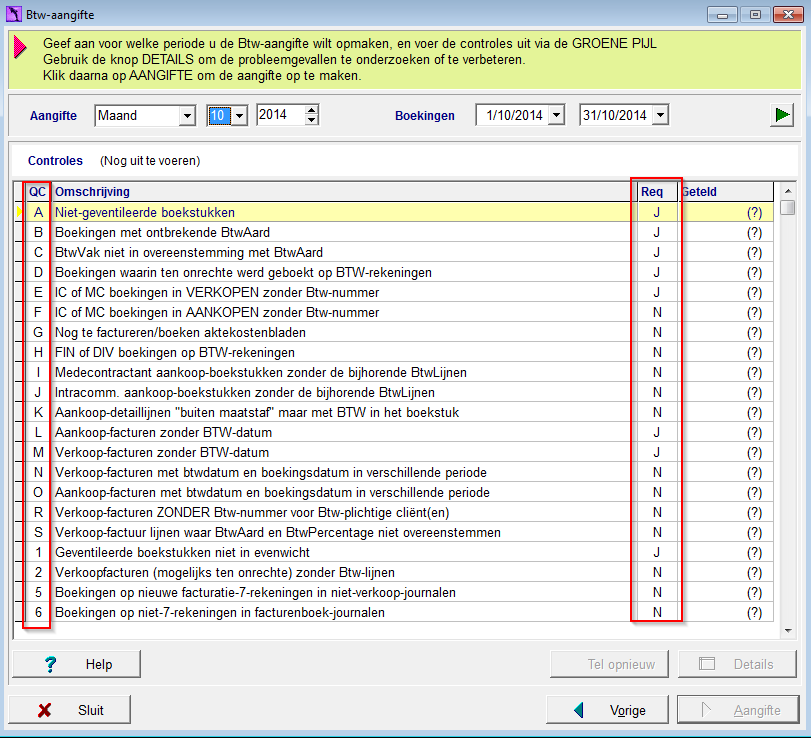

In deze documentatie trachten we de nodige toelichting te geven betreffende de controles die worden uitgevoerd in de ActaLibra boekhouding bij het opmaken van de Btw-aangifte. Voor elke controle wordt verder aangegeven op welke manier u die best kan corrigeren.

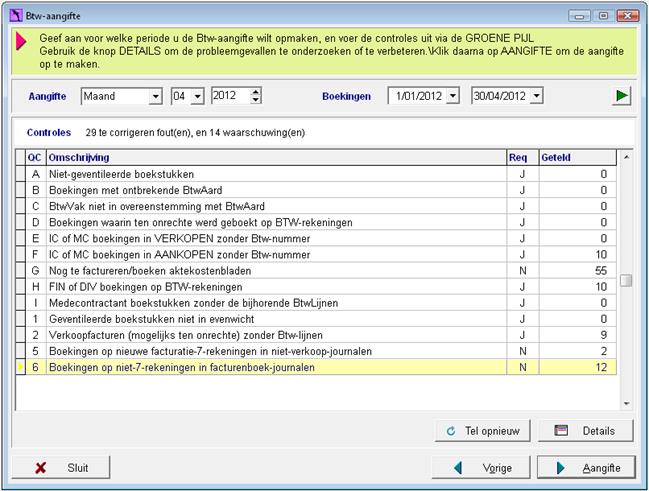

Alvorens deze controles te starten is het aangewezen om de BTW-aangifte in ActaLibra alvast even te laten lopen. Kies voor: Periodieke Bewerkingen -->BTW-aangifte -->Nieuwe BTW-aangifte

Alle BTW-controles met REQ=J mogen geen resultaten opleveren.

Tip 1 : doe ook eens de BTW-controles over het ganse jaar

Periodieke Bewerkingen -->BTW-aangifte -->Nieuwe BTW-aangifte. Laat maand/kwartaal staan. Verander enkel de eerste datum in 01/01/20xx en klik op groene pijl

Tip 2: Deze informatie is rechtstreeks toegankelijk vanuit de ActaLibra boekhouding, van op het overzicht van de zgn. probleemgevallen bij elke controle. Gebruik de knop Help, links onderaan het venster, om direct de passende informatie terug te vinden.

A Niet-geventileerde boekstukken

B Boekingen met ontbrekende BtwAard

C BtwVak niet in overeenstemming met BtwAard

D Boekingen waarin ten onrechte werd geboekt op Btw-rekeningen

E IC of MC boekingen in VERKOPEN zonder BTW-nummer

F IC of MC boekingen in AANKOPEN zonder Btw-nummer

G Nog te factureren/boeken aktekostenbladen

H FIN of DIV boekingen op Btw-rekening

I Medecontractant boekstukken zonder de bijhorende Btw-lijnen

J IC aankoopboekstukken zonder de bijhorende Btw-lijnen

K Aankoop-lijnen “Buiten maatstaf” maar toch met een Btw% en met Btw in het boekstuk

L Aankoopfacturen zonder BTW-datum

M Verkoopfacturen zonder BTW-datum

N Verkoopfacturen waarvan boekingsdatum en btwdatum in een andere periode valt

O Aankoopfacturen waarvan boekingsdatum en btwdatum in een andere periode valt

R Verkoop-facturen zonder Btw-nummer voor een Btw-plichtige cliënt

S Verkoop-factuurlijnen waar BtwAard en Btw% niet overeenstemmen

1 Geventileerde boekstukken niet in evenwicht

2 Verkoopfacturen (mogelijks) ten onrechte zonder Btw-lijnen

5 Boekingen op nieuwe facturatie-7-rekeningen in niet-verkoop-facturatie-journalen

6 Boekingen op niet-7-rekeningen in facturenboek-journalen

Rekenkundige en logische controles van de Btw-aangifte

A Niet-geventileerde boekstukken

Toelichting: deze controle geeft een overzicht van alle boekstukken (overheen alle dagboeken) die nog niet geventileerd werden. Dat kunnen (lege) boekstukken zijn die per abuis werden gemaakt, of echte boekstukken die men vergat te ventileren.

Aanpak: om een sluitende Btw-aangifte of kwartaalafsluiting te kunnen maken, moeten deze boekstukken ofwel worden geschrapt, ofwel worden geventileerd.

- Klik rechtsonder op de knop “Boekstuk” om voor elk geval het overeenkomstig boekstuk te openen.

- Indien u het boekstuk wilt schrappen, verwijder dan eerst de eventuele detaillijnen (klik op een lijn en druk F8), en verwijder daarna de hoofding (klik bovenaan in het veld boekstuknummer, en klik op F8). Telkens moet u deze schrapping bevestigen.

- Indien u het boekstuk toch wilt ventileren, klik dan onderaan op de knop Ventileren.

- Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

B Boekingen met ontbrekende BtwAard

Toelichting: deze controle geeft een overzicht van alle boekstukken (in de aankoop- en verkoopjournalen) waarin detaillijnen voorkomen waarop het kenmerk BtwAard ontbreekt. In ‘normale’ omstandigheden kan dit niet voorkomen, maar toch wordt hierop gecontroleerd. Het is immers via dit kenmerk dat voor elke boekingslijn wordt aangegeven in welk Btw-vak op de Btw-aangifte het bedrag moet worden ondergebracht. Een ontbrekende aanduiding zou aanleiding geven tot een onjuiste Btw-aangifte.

Aanpak: om een sluitende Btw-aangifte te kunnen maken, moet elk zo’n geval eerst met de hand worden gecorrigeerd.

- Klik rechtsonder op de knop “Boekstuk” om voor elk geval het overeenkomstig boekstuk te openen. ActaLibra plaatst u onmiddellijk op de juiste boekingslijn waar het probleem zich stelt.

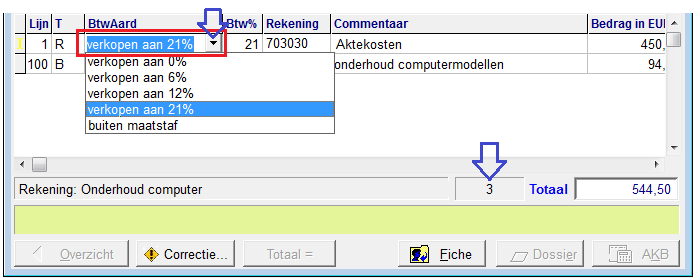

- Open op de bewuste lijn het keuzelijst voor BtwAard.

- Kies de correcte aanduiding voor BtwAard

- Bewaar deze lijn (toets F9).

Automatisch wordt de link met het (de) juiste vak(ken) ingesteld. Het (de) overeenkomstige vak(ken) kan u zien rechts onderaan het venster, naast de toelichting. (in dit vb. “Vak 3”) - Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

C BtwVak niet in overeenstemming met BtwAard

Toelichting: Deze controle geeft een overzicht van alle boekstukken (in de aankoop- en verkoopjournalen) waarin detaillijnen voorkomen waarop het kenmerk BtwAard wel is ingesteld, maar niet overeenstemt met het gekoppelde Btw-vak. In ‘normale’ omstandigheden kan dit niet voorkomen, maar toch wordt hierop gecontroleerd. Het is immers via dit kenmerk dat voor elke boekingslijn wordt aangegeven in welk Btw-vak op de Btw-aangifte het bedrag moet worden ondergebracht. Een foutief aanduiding zou aanleiding geven tot een onjuiste Btw-aangifte.

Aanpak: om een sluitende Btw-aangifte te kunnen maken, moet elk zo’n geval eerst met de hand worden gecorrigeerd.

- Klik rechtsonder op de knop “Boekstuk” om voor elk geval het overeenkomstig boekstuk te openen. ActaLibra plaatst u onmiddellijk op de juiste boekingslijn waar het probleem zich stelt.

- Open op de bewuste lijn het keuzelijst voor BtwAard.

- Kies de correcte aanduiding voor BtwAard.

- Bewaar deze lijn (toets F9).

Automatisch wordt de link met het (de) juiste vak(ken) ingesteld. Het (de) overeenkomstige vak(ken) kan u zien rechts onderaan het venster, naast de toelichting. (in dit vb. “Vak 3”) - Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

D Boekingen waarin ten onrechte werd geboekt op Btw-rekeningen

Toelichting: deze controle geeft een overzicht van alle boekstukken (in niet-facturatie-journalen) waarin detaillijnen van het type B (Btw-lijnen) voorkomen. In niet-facturatie-journalen (zoals bv. “AKTE”) is geen Btw betrokken bij de boeking. Zo worden bv. alle voorschotten zonder Btw geboekt in een niet-facturatie journaal. Ook voorafgaandelijke kosten (via 458 rekeningen), of in kostennemingen, worden zonder Btw geboekt. In ‘normale’ omstandigheden kan dit niet voorkomen, maar toch wordt hierop gecontroleerd.

Aanpak: afhankelijk van het geval zijn er verschillende mogelijkheden om de probleemgevallen weg te werken.

- Klik rechtsonder op de knop “Boekstuk” om voor elk geval het overeenkomstig boekstuk te openen. ActaLibra plaatst u onmiddellijk op de juiste boekingslijn waar het probleem zich stelt.

- Open op de bewuste lijn het keuzelijst voor BtwAard.

- Kies de correcte aanduiding voor BtwAard.

- Bewaar deze lijn (toets F9).

Automatisch wordt de link met het (de) juiste vak(ken) ingesteld. Het (de) overeenkomstige vak(ken) kan u zien rechts onderaan het venster, naast de toelichting. (in dit vb. “Vak 3”) - Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

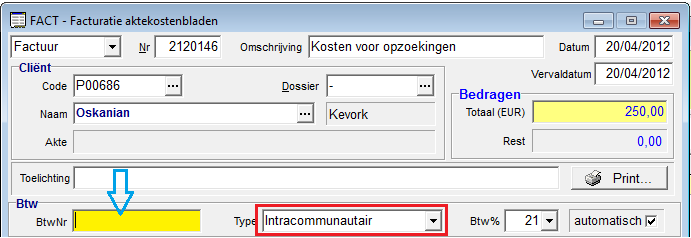

E IC of MC boekingen in VERKOPEN zonder BTW-nummer

Toelichting: deze controle geeft een overzicht van alle verkoopfactuur-boekingen waarin wordt gewerkt met BtwAard Intracommunautair (IC) of Medecontractant (MC), terwijl het Btw-nummer van de cliënt niet is ingevuld in het boekstuk (de verkoopfactuur-boeking). Dit zal aanleiding geven tot een foute of onvolledige intracommunautaire Btw-aangifte en Btw-listing. Ook bij controle door de Btw-administratie kan dit voor problemen zorgen.

Aanpak: door het Btw-nummer alsnog in de boeking aan te vullen lossen we dit probleem op.

- Klik rechtsonder op de knop “Boekstuk” om voor elk geval het overeenkomstig boekstuk te openen.

- Klik bovenaan in het veld Btw-nummer, en vul het juiste Btw-nummer van de cliënt in.

- Bewaar deze factuur (toets F9)

- Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

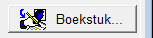

F IC of MC boekingen in AANKOPEN zonder Btw-nummer

Toelichting: deze controle geeft een overzicht van alle aankoopfactuur-boekingen waarin wordt gewerkt met BtwAard Intracommunautair (IC) of Medecontractant (MC), terwijl het Btw-nummer van de leverancier niet is ingevuld in het boekstuk (de aankoopfactuur-boeking). Dit kan tot problemen leiden bij een controle door de Btw-administratie.

Aanpak: door het Btw-nummer alsnog in de boeking aan te vullen lossen we dit probleem op.

- Klik rechtsonder op de knop “Boekstuk” om voor elk geval het overeenkomstig boekstuk te openen.

- Klik bovenaan in het veld Btw-nummer, en vul het juiste Btw-nummer van de leverancier in.

- Bewaar deze factuur (toets F9)

- Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

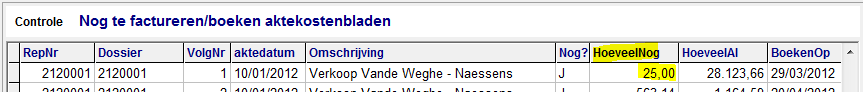

G Nog te factureren/boeken aktekostenbladen

Toelichting: deze controle geeft een overzicht van alle aktekostenbladen (AKB’s) waarop er nog te boeken of nog te factureren bedragen staan. De cijfers voor de Btw-aangifte baseren zich o.a. op de gefactureerde AKB’s, en daarom wordt deze controle hier uitgevoerd. De controle zoekt op alle aktekostenbladen met een aktedatum (of wanneer die ontbreekt, de boekingsdatum) binnen het gecontroleerde datum-interval.

Aanpak: in de lijst van de gevonden AKB’s staat o.a. aangegeven hoeveel er al en hoeveel er nog moet geboekt/gefactureerd worden.

- Klik rechtsonder op de knop “AKB” om telkens het overeenkomstig AKB te openen. Het gekozen AKB wordt geopend. Onderaan ziet u dat het hierboven aangeven bedrag (inderdaad) nog moet geboekt/gefactureerd worden.

- Indien dat bedrag effectief nog moet geboekt/gefactureerd worden, klik dan op de knop “Facturatie”, en zorg voor de gepaste boeking.

- Sluit het AKB-venster, en ga verder met de volgende probleemgevallen of controles.

H FIN of DIV boekingen op Btw-rekeningen

Aard van de gevallen:

Deze controle geeft een overzicht van alle boekstukken (in Financiële- en Diversen-journalen) waarin op Btw-rekeningen is geboekt geworden. In ActaLibra worden enkel Btw-boekingen uit aankoop- en verkoopjournalen in rekening genomen voor de Btw-aangifte, daarom zijn dergelijke boekingen in principe niet de bedoeling.

De definitieve Btw-aangifte zorgt ook voor een automatische Btw-centralisatieboeking via een diversen-journaal. Dus die boeking vormt een uitzondering, en mag wel degelijk bestaan. Controle H zal deze specifieke boekingen dan ook buiten beschouwing laten.

Boekingen van een bankuittreksel waarbij de Btw op bankkosten via een Btw-rekening werden geboekt zijn dus fout. Zo u Btw op bankkosten als terugvorderbare Btw wilt boeken, moet u daarvoor eerst een AK-boekstuk boeken (basis + btw), en dat AK-boekstuk in het bankuittreksel afpunten.

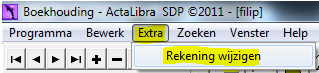

Aanpak: in dergelijke foute boekingen, gebruikt u de optie “Rekening wijzigen”

- Open (elk) boekstuk, en klik de lijn aan waarop de foute rekening staat.

- In het menu “Extra” kiest u de optie “Rekening wijzigen”. Kies zelf de juiste rekening.

- Geef de juiste rekening in (kies bv. een algemene 6- kostenrekening).

- Klik “OK” om te bevestigen.Sluit het AKB-venster, en ga verder met de volgende probleemgevallen of controles.

I Medecontractant boekstukken zonder de bijhorende Btw-lijnen

Aard van de gevallen: deze controle geeft een overzicht van alle aankoop-boekstukken waarin U de twee btw lijnen die bij het boeken van een aankoopfactuur met medecontractant standaard worden voorzien, terug geschrapt. Dit schrappen was niet de bedoeling, en daarom zijn dergelijke boekingen foutief.

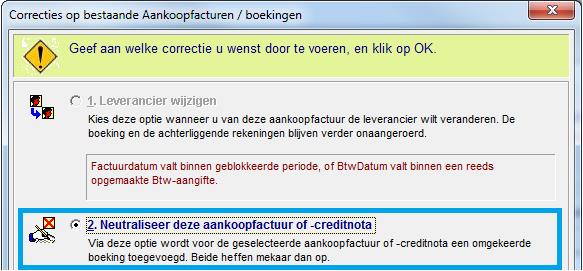

Aanpak: dergelijke boekingen moeten geneutraliseerd worden (=automatisch tegengeboekt) en opnieuw geboekt worden.

- Open (elk) boekstuk.

- Klik onderaan op de knop “Correctie”, en kies de optie “Neutraliseer dit boekstuk”.

- En bevestig met de OK knop. Merk op dat een geneutraliseerde boeking in een andere (latere) periode kan terecht komen dan het origineel wanneer die (oudere) periodes al zijn afgesloten of de Btw-aangifte al werd vastgelegd.

- Tot slot moet u beide boekstukken (het neutraliserende boekstuk, en de nieuwe aankoopfactuur) nog tegenover mekaar afpunten in een COMPENsatie boekstuk.

- Ga verder met de volgende probleemgevallen of controles.

J IC aankoopboekstukken zonder de bijhorende Btw-lijnen

Aard van de gevallen: deze controle geeft een overzicht van alle intracommunautaire aankoop-boekstukken waarin de btw lijnen ontbreken.

Aanpak : dergelijke boekingen moeten geneutraliseerd worden (=automatisch tegengeboekt) en opnieuw geboekt worden.

- Open (elk) boekstuk.

- Klik onderaan op de knop “Correctie”, en kies de optie “Neutraliseer dit boekstuk”.

- En bevestig met de OK knop. Merk op dat een geneutraliseerde boeking in een andere (latere) periode kan terecht komen dan het origineel wanneer die (oudere) periodes al zijn afgesloten of de Btw-aangifte al werd vastgelegd.

- Nu maakt u de aankoopfactuur opnieuw, maar ditmaal op de correcte wijze (u laat de Btw-lijnen staan).

- Tot slot moet u beide boekstukken (het neutraliserende boekstuk, en de nieuwe aankoopfactuur) nog tegenover mekaar afpunten in een COMPENsatie boekstuk.

- Ga verder met de volgende probleemgevallen of controles.

K Aankoop-lijnen “Buiten maatstaf” maar toch met een Btw% en met Btw in het boekstuk

Aard van de gevallen: deze controle geeft een overzicht van alle lijnen in aankoopfacturen waarvan de BtwAard op “Buiten maatstaf” staat maar tegelijk een niet-0 BTW-percentage, en er bovendien ook een Btw-lijn in dat boekstuk voorkomt.

Aanpak:

- Open elk probleemgeval.

- Het BTW-percentage kunnen we niet meer wijzigen aangezien dat een invloed heeft gehad bij de berekening van de Btw, dus moeten we de BtwAard aanpassen.

- Bewaar (F9).

- Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles

L Aankoopfacturen zonder BTW-datum

Aard van de gevallen: deze controle geeft een overzicht van alle aankoopfacturen waarin er GEEN Btw-datum staat vermeld.

Aanpak: dergelijke boekingen openen, en de Btw-datum met de hand instellen. Hierbij moet rekening worden gehouden met reeds opgemaakte Btw-aangiftes.

- Open (elk) boekstuk.

- Vul de Btw-datum met de hand in, en bewaar met F9.

- Ga verder met de volgende probleemgevallen of controles.

M Verkoopfacturen zonder BTW-datum

Aard van de gevallen: deze controle geeft een overzicht van alle verkoopfacturen waarin er GEEN Btw-datum staat vermeld.

Aanpak: dergelijke boekingen openen, en de Btw-datum met de hand instellen. Hierbij moet rekening worden gehouden met reeds opgemaakte Btw-aangiftes.

- Open (elk) boekstuk.

- Vul de Btw-datum met de hand in, en bewaar met F9.

- Ga verder met de volgende probleemgevallen of controles.

N Verkoopfacturen waarvan boekingsdatum en btwdatum in een andere periode valt

Aard van de gevallen: in principe zijn dergelijke gevallen toegelaten, maar bemoeilijken eventuele controles en omzetvergelijkingen.

Aanpak: eventueel kunt u de Btw-datum of de factuurdatum nog aanpassen. Overleg zo nodig met uw accountant.

Ga verder met de volgende probleemgevallen of controles.

O Aankoopfacturen waarvan boekingsdatum en btwdatum in een andere periode valt

Aard van de gevallen: in principe zijn dergelijke gevallen toegelaten, maar bemoeilijken eventuele controles en omzetvergelijkingen.

Aanpak: eventueel kunt u de Btw-datum of de factuurdatum nog aanpassen, maar in principe neemt u voor aankoopboekingen deze datums over uit de ontvangen stukken. Overleg zo nodig met uw accountant.

Ga verder met de volgende probleemgevallen of controles.

R Verkoop-facturen zonder Btw-nummer voor een Btw-plichtige cliënt

Aard van de gevallen: hier wordt aangegeven hoeveel facturen + creditnota’s er zijn aangetroffen waar de cliënt een Btw-plichtige blijkt te zijn (volgens de info op de persoonsfiche), maar de factuur of creditnota toch GEEN Btw-nummer blijkt te vermelden.

Oorzaken:

- Ofwel is dit alles correct: de cliënt heeft een Btw-nummer, maar deze akte en de bijhorende factuur diende NIET opgemaakt te worden met vermelding van het Btw-nummer,

- ofwel is het "Btw-regime" ten onrechte op "Btw-plichtig" ingesteld op de persoonsfiche en moet de "BE" prefix weg,

- ofwel zijn dit fout geboekte facturen, en moet het Btw-nummer in deze facturen worden overgenomen.

Aanpak:

- In het eerste geval hoeft er dus niets te veranderen.

- Het tweede geval zijn bijvoorbeeld advocaten of architecten die wel een ondernemingsnummer kunnen hebben, maar vrijgesteld zijn van Btw-plicht, en dus geen Btw-nummer hebben: daar moet de persoonsfiche gecorrigeerd worden, zodat er geen BE prefix voor het ondernemingsnummer staat, en het Btw-regime op "RPR-nummer" zetten.

- Het laatste geval zijn bijvoorbeeld ondernemingen die pas werden opgericht, en waar de facturen zijn gemaakt, voor het Btw-nummer was ingeschreven op de persoonsfiche, maar nadien wel is ingevuld bij de persoon. Hier moeten de facturen wellicht aangevuld worden met het Btw-nummer, en opnieuw afgedrukt worden, en bezorgd aan de cliënt.

- Van elk van deze gevallen kunnen we via de knop “Boekstuk” het boekstuk openen,

- Zo nodig nog het Btw-nummer instellen. De snelste methode om het Btw-nummer over te nemen in het boekstuk is "=" in te tikken in het Btw-nummer veld, met TAB het veld verlaten.

- Het boekstuk te bewaren met F9.

Let wel, het wijzigen of invullen van het Btw-nummer verandert dus de factuur. Raadpleeg bij twijfel zeker uw accountant.

Ga verder met de volgende probleemgevallen of controles.

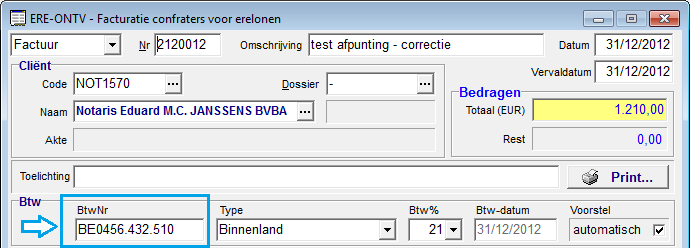

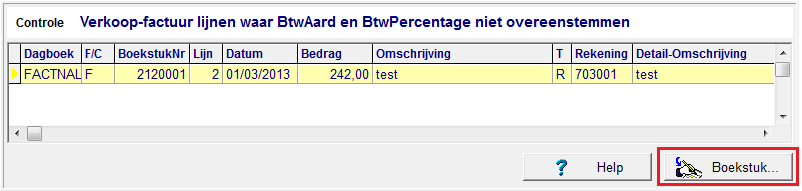

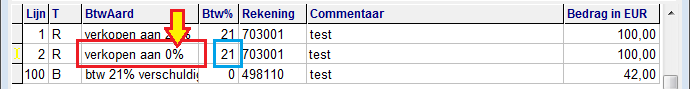

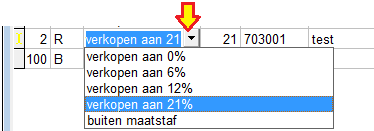

S Verkoop-factuurlijnen waar BtwAard en Btw% niet overeenstemmen

Toelichting: deze controle geeft een overzicht van alle geventileerde verkooplijnen waarvan de Btw-Aard - en dus het bijhorend btw-vak - niet overeenstemt met het BTW-percentage.

Aanpak:

- Open elk probleemgeval.

- Het BTW-percentage kunnen we niet meer wijzigen aangezien dat een invloed heeft gehad bij de berekening van de Btw, dus moeten we de BtwAard aanpassen.

- en bewaar (F9).

- Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

1 Geventileerde boekstukken niet in evenwicht

Toelichting: deze controle geeft een overzicht van alle geventileerde boekstukken die (door de applicatie) op een onjuiste wijze werden geventileerd. In ‘normale’ omstandigheden kan dit niet voorkomen, maar toch wordt hierop gecontroleerd.

Aanpak: Indien er zich dergelijke gevallen zouden voordoen moet u dit melden aan de ActaLibra helpdesk (actalibra@sdp.be of 056 60 93 61).

Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

2 Verkoopfacturen (mogelijks) ten onrechte zonder Btw-lijnen

Toelichting: deze controle geeft een overzicht van alle verkoopfactuur-boekingen waarin (mogelijks ten onrechte) geen Btw-lijnen zijn voorzien. De test gaat na of er boekingslijnen (R-lijnen) in voorkomen met een BtwAard verschillend van “Buiten maatstaf” (bm), terwijl er geen enkele Btw-lijn in het boekstuk voorkomt. Dergelijke gevallen zouden aanleiding geven tot een foutieve Btw-aangifte.

Aanpak 1:

- Soms werd bij manuele ingegeven facturen gekozen voor BtwAard “verkopen aan 0%”, en werd er geen Btw-lijn met 0,00 € toegevoegd.

- In zo’n geval moet de BtwAard op de R-detaillijn met de hand worden gewijzigd in “buiten maatstaf”.

Aanpak 2:

Is er wel degelijk Btw te rekenen, maar hebben we dat hier niet gedaan, dan zit er niets anders op dan de boeking te neutraliseren en opnieuw te boeken.

Is het een factuur die werd geboekt via facturatie van een aktekostenblad, dan kan u na het neutraliseren terug het aktekostenblad openen, en daar opnieuw factureren. ActaLibra zorgt automatisch voor de juiste factuur.

- Klik rechtsonder op de knop “Boekstuk” om voor elk geval het overeenkomstig boekstuk te openen, en ga als volgt tewerk :

- Klik onderaan op de knop “Correctie”

- Kies in het correctie-venster voor optie 2) Neutraliseer deze factuur

- en klik OK. Het nieuwe (neutraliserende) boekstuk wordt geopend

- Indien het oorspronkelijk werd geboekt/gefactureerd via een AKB, klik je rechts onderaan op de knop AKB.

- We komen op het bewuste AKB terecht, en kunnen nu opnieuw factureren.

Merk op dat we het AKB misschien niet meer willen boeken, maar de bedragen gewoon wijzigen. Deze controle is immers geen verplichte controle… maar geeft u enkel een beter zicht op de nog te boeken AKB’s. - Sluit het AKB-venster, en ga verder met de volgende probleemgevallen of controles.

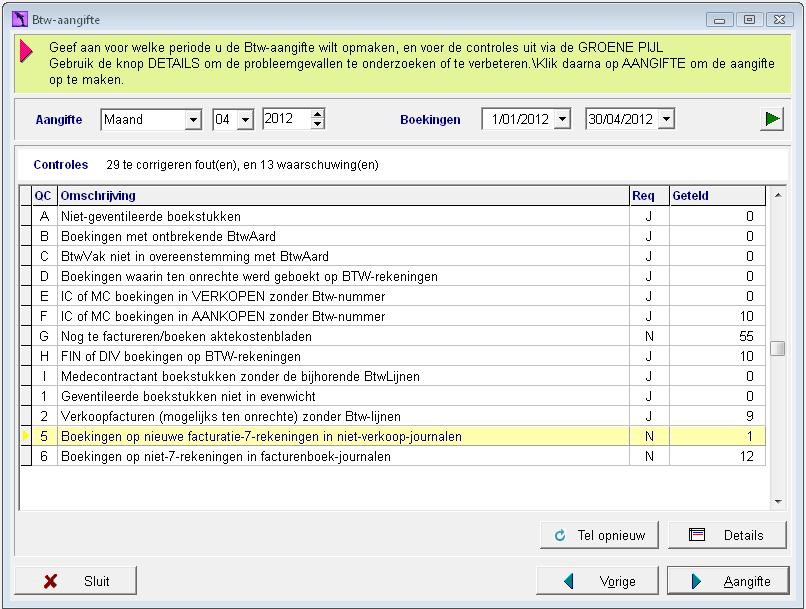

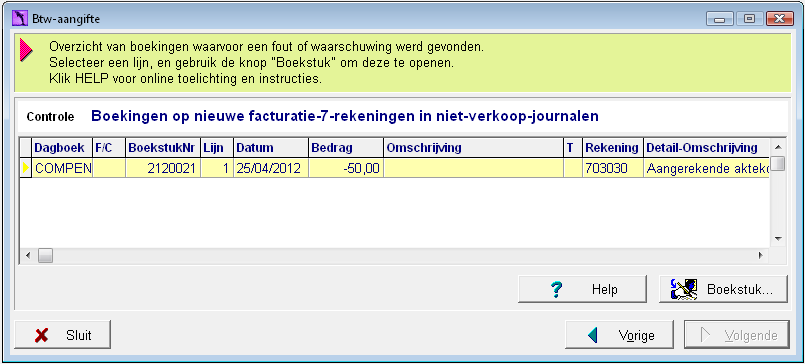

5 Boekingen op nieuwe facturatie-7-rekeningen in niet-verkoop-facturatie-journalen

Toelichting: deze controle geeft een overzicht van boekingen op nieuwe facturatie-7-rekeningen via niet-verkoop- facturatie journalen (zoals bvb het journaal “AKTE”). Deze boekingen zijn niet foutief en verhinderen u niet de BTW-aangifte op te maken. Deze boekingen kunnen per einde boekjaar de jaarlijkse BTW-overeenstemming bemoeilijken. Om deze reden kunt u deze boekingen beter verplaatsen naar een 7-rekening die u niet gebruikt in een verkoop-facturatie-journaal.

Aanpak: In dergelijke gevallen gaat u als volgt tewerk :

- Klik op de knop “Details” in onderstaande lijst :

- Klik telkens op de knop “Boekstuk” om de boeking(en) na te zien :

- U of uw accountant kan uiteraard beslissen deze boeking niet aan te passen.

- Indien u de boeking weg wil van de facturatie-7-rekening verplaatst u de boeking naar een niet facturatie 7-rekening door gebruik te maken van een nieuw compensatieboekstuk (menu Financieel).

- U maakt dit compensatieboekstuk bij voorkeur aan op de datum van het oorspronkelijke boekstuk (25/04/2012 in dit voorbeeld). Indien u de kwartaalafsluiting reeds hebt uitgevoerd voor deze periode dan kiest u de huidige datum.

- Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

@todo In de volgende versie zal u ook op niet-aankoop en niet-verkoop journalen een fout gebruikte rekening kunnen wijzigen. Dat zal ervoor zorgen dat u dan geen nieuwe compensatieboeking meer dient te maken.

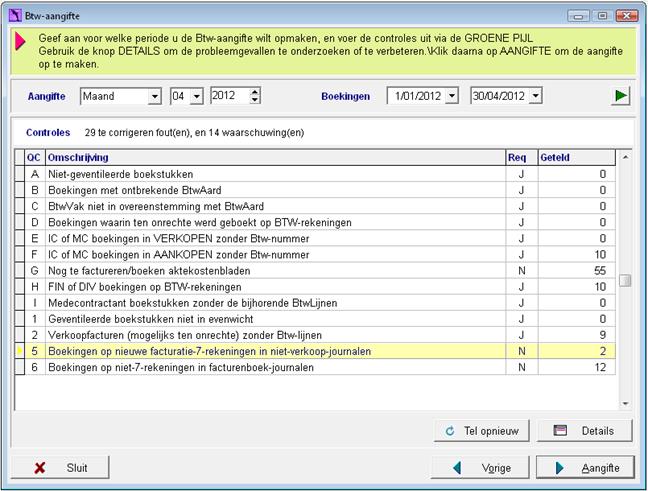

Merk op dat in onderstaande lijst het aantal gevallen in de kolom “Geteld” verhoogd is naar 2. Dit is normaal daar u opnieuw op de facturatie-7-rekening hebt geboekt om uw boeking te verplaatsen.

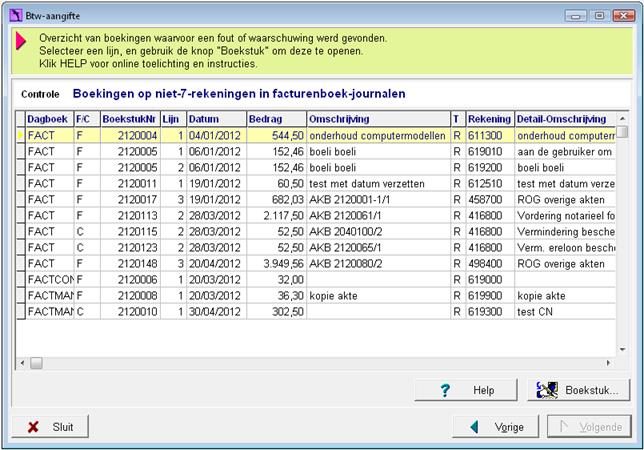

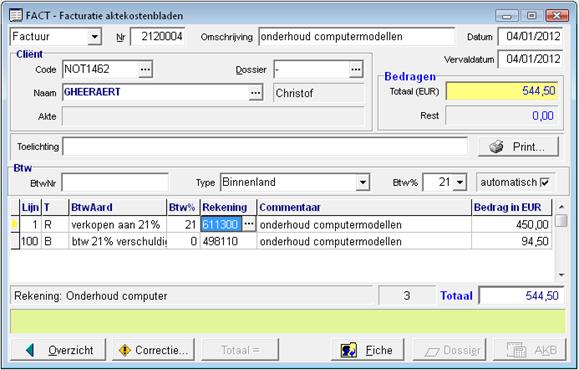

6 Boekingen op niet-7-rekeningen in facturenboek-journalen

Toelichting: deze controle geeft een overzicht van boekingen in facturenboek-journalen. Deze boekingen verhinderen u niet de Btw-aangifte op te maken.

Aanpak: indien zich dergelijke gevallen voordoen, gaat u als volgt tewerk :

- Klik op de knop “Details” in onderstaande lijst :

- Klik telkens op de knop “Boekstuk” om de boeking(en) na te zien :

- Klik op in het veld “Rekening” voor die lijn die u wenst te wijzigen zoals in onderstaand voorbeeld :

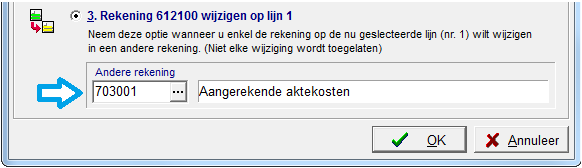

- Klik onderaan op de knop “Correctie”, en kies de optie 3. “Rekening … wijzigen”.

- Zoek of typ de correcte 7-rekening in, en klik “OK” om te bevestigen.

- Sluit het boekingsvenster, en ga verder met de volgende probleemgevallen of controles.

Rekenkundige en logische controles van de Btw-aangifte

De periodieke Btw-aangiften vormen een logisch geheel, waardoor het mogelijk is een logische controle uit te voeren op de aan te geven bedragen. De Administratie hanteert een aantal controles om de 'waarschijnlijke (on)juistheid' van de aangifte na te gaan. Op die controleregels bestaan ook uitzonderingen, die de Administratie eveneens heeft opgesomd. Het is weinig zinvol een Btw-aangifte in te dienen met inbreuken op deze controleregels. Zo'n aangifte trekt niet alleen de aandacht van de Btw-administratie, maar die zal u ook een 'Verzoek om inlichtingen' doen toekomen, waarin u schriftelijk om een verklaring van de inbreuk gevraagd wordt. Als de Administratie u aanschrijft omtrent vermeende onjuistheden in uw aangifte, zal die brief de code (A, B,C enzovoorts) vermelden van de vastgestelde inbreuken. Hieronder vindt u een opsomming van de controleregels en van de codes

Logische controles veelal gekoppeld aan een waarschuwingscode

Controle 01 (code A):

Rooster [01] en/of rooster 02] en of rooster [03] ---> rooster[54].

Tekst: als een bedrag wordt vermeld in het (de) rooster(s) [01] en/of [02] en/of [03], dan moet in het rooster

[54] eveneens een bedrag worden vermeld.

Uitleg: als uw aangifte een bedrag vermeldt aan Btw-plichtige omzet in het vak [01] en/of [02] en/of [03], dan moet uw aangifte ook een te betalen bedrag aan BTW op die Btw-plichtige omzet vermelden in het vak [54].

Zie ook controle 02.

Controle 02 (code B):

Rooster [54] ---> rooster [01] en/of rooster[02] en/of rooster [03].

Tekst: een bedrag wordt vermeld in het rooster [54], dan moet in het (de) roosters [01] en/of [02] en/of [03] eveneens een bedrag worden vermeld.

Uitleg: als uw aangifte een bedrag aan te betalen BTW (op Btw-plichtige omzet) vermeldt in het vak 54, dan moet uw aangifte ook die Btw-plichtige omzet vermelden in vak 01 en/of 02 en/of 03. Zie ook controle 01.

Controle 03 (code C):

Rooster [86] ---> rooster [55].

Tekst: als een bedrag wordt vermeld in het rooster [86], dan moet in het rooster [55] eveneens een bedrag worden vermeld.

Uitleg: als uw aangifte een bedrag vermeldt aan intracommunautaire126 verwervingen en ABC-verkopen in het vak 86, dan moet uw aangifte eveneens een bedrag vermelden in het vak 55 (verschuldigde BTW op intracommunautaire aankopen).

Deze controle gaat niet op wanneer het bedrag vermeld in het vak 86/88 enkel betrekking heeft op …

- ntracommunautaire verwervingen van goederen en daarmee gelijkgestelde handelingen die van de BTW zijn vrijgesteld

- en/of intracommunautaire verwervingen van goederen onder de voorwaarden van artikel 25quinquies, §3, derde lid, van het BTW Wetboek (betreft de aangiften van de tussenpersoon B in de vereenvoudigde regeling driehoeksverkeer ABC).

Controle 04 (code D):

Rooster [87] ---> rooster [56] en/of rooster [57].

Tekst: als een bedrag wordt vermeld in het rooster [87], dan moet in het (de) rooster(s) [56] en/of [57] eveneens een bedrag worden vermeld.

Uitleg: als uw aangifte in vak 87 een bedrag vermeldt voor de andere inkomende handelingen (andere dan aankopen, ontvangen creditnota's, intracommunautaire verwervingen en ABC-verkopen), dan moet uw aangifte in vak 56 ook een bedrag aan verschuldigde BTW vermelden op die andere handelingen en / of moet die in vak 57 een bedrag aan verschuldigde BTW vermelden op de invoeren met verlegging van de heffing (dit is, niet uw leverancier rekent u de BTW aan, maar u dat zelf)

Controle 05 (zonder code):

Er wordt een bedrag vermeld in het rooster [65] en/of het rooster [66].

Uitleg: de vakken 65 en 66 zijn gereserveerd voor toekomstig gebruik en mogen niet ingevuld worden.

Controle 06 (zonder code):

Er wordt een bedrag vermeld in het rooster [91] van een andere aangifte dan de maandaangifte met betrekking tot de handelingen van de maand december.

Uitleg: vak 91 betreft het voorschot, dat de maandaangevers in december hebben betaald. Vak 91 kan enkel voorkomen in de maandaangifte over de maand januari, betreffende de handelingen van de maand december voorafgaand en dit nog enkel als zij er voor gekozen hebben het voorschot te baseren op de eerste 20 dagen van de maand december. Hebben zij er voor gekozen gewoon de BTW over de maand november 2 x te betalen (één keer als verschuldigd en één keer als voorschot), dan vermelden ze dat bedrag niet eens in vak 91.

Controle 07 (code O):

Rooster [01] x 6% + rooster [02] x 12% + rooster[03] x 21% = rooster [54], rekening houdend met een veiligheidsmarge van 62,00.

Uitleg: de Btw-plichtige omzet in vak 01 vermenigvuldigd met het BTW-percentage van dat vak (6%), samengeteld met de Btw-plichtige omzet in vak 02 vermenigvuldigd met het BTW-percentage van dat vak (12%) en samengeteld met de Btw-plichtige omzet in vak 03 vermenigvuldigd met het BTW-percentage van dat vak (21%) zou hetzelfde moeten zijn als het bedrag aan verschuldigde BTW op die Btw-plichtige omzet in vak 54. Om onnodige verwittiging te voorkomen door oplopende, kleine afrondingsverschillen houdt de Administratie rekening met een mogelijke afwijking van 62 euro (ongeacht of het om een omzet van tientallen euro, dan wel om miljoenen euro gaat, ongeacht of het om enkele facturen, dan wel om duizenden facturen gaat).

Voorbeeld: 100 x 6% + 200 x 12% + 300 x 21% = 93 euro aan verschuldigde BTW in vak 54. Zou dat bedrag in vak 54 kleiner zijn dan 31 euro (93 – 62) of groter zijn dan 155 euro (93 + 62), dan vermoedt de Btw-administratie dat uw aangifte onjuist is.

Controle 08 (code P):

Rooster [55] <= (rooster [84] + rooster [86] + rooster [88]) x 21%, rekening houdend met een veiligheidsmarge van 62,00.

Wanneer het bedrag vermeld in rooster [86] echter rekening houdt met creditnota's ontvangen tijdens een periode die voorafgaat aan het betrokken aangiftetijdvak, kan het zijn dat de controle niet opgaat.

Uitleg: Uw aangifte vermeldt in het vak 84 het totaal van de intracommunautaire verwervingen en van de ABC-verkopen en vermeldt in vak 86 de creditnota's daarop als inkomende handelingen (aankopen). Dit zijn de bedragen, die u aan uw EU-leveranciers betaalt. U moet hierop zelf de verschuldigde BTW berekenen en aangezien het hoogste BTW-percentage 21% is kan de verschuldigde BTW niet meer dan 21% zijn van het aan uw leveranciers te betalen bedrag voor de diensten en / of de goederen. Als vak 84 een bedrag van 1.350 euro vermeldt voor de intracommunautaire verwervingen en voor de ABC-verkopen en vak 86 creditnota's daarop 350 euro vermeldt, dan is die grondslag 1.350 – 350 = 1.000 euro, te betalen aan uw EU-leveranciers.

De door uzelf aan te rekenen verschuldigde BTW van vak 55 bedraagt bij toepassing van het hoogst mogelijke BTW-percentage van 21% op die 1.000 euro dan maximaal 210 euro. Zou deze méér zijn dan 210 + 62 = 272 euro, dan is uw BTW-aangifte mogelijk niet juist (tenzij er rekening werd gehouden met ontvangen creditnota's van voorgaande tijdvakken).

Het bedrag kan wel lager zijn dan 210 – 62 = 148 euro, aangezien mogelijk een kleiner percentage (6% of 12%) van toepassing is of zelfs 0,00 als er een herziening van BTW in vak 61 plaatsvond of het vrij van BTW is.

Controle 09 (code Q):

Rooster [56] <= (rooster[85] + rooster [87]) x 21%, rekening houdend met een veiligheidsmarge van 62,00.

Wanneer het bedrag vermeld in rooster [87] echter rekening houdt met creditnota's ontvangen tijdens een periode die voorafgaat aan het betrokken aangiftetijdvak, kan het zijn dat de controle niet opgaat. De uitleg is vergelijkbaar met die bij controle 08, maar nu gaat het om de andere handelingen dan intracommunautaire verwervingen en de ABC-verkopen.

Controle 10 (code Q, zoals controle 09):

Rooster [57] <= (rooster[85] + rooster [87]) x 21%, rekening houdend met een veiligheidsmarge van 62,00.

Wanneer het bedrag vermeld in rooster [87] echter rekening houdt met creditnota's ontvangen tijdens een periode die voorafgaat aan het betrokken aangifte-datuminterval, kan het zijn dat de controle niet opgaat. De uitleg is vergelijkbaar met die bij controle 08, maar nu gaat het om de andere handelingen dan intracommunautaire verwervingen en de ABC-verkopen.

Merk op, dat het verschil tussen controle 10 en 09 ligt in het vak 57 i.p.v. 56.

Controle 11 (code S):

Rooster[59] <= (rooster[81] + rooster[82] + rooster [83] + rooster [84] + rooster [85]).

Het kan zijn dat deze controle niet opgaat wanneer de maatstaf van heffing met betrekking tot inkomende handelingen reeds geheel of gedeeltelijk in voorgaande aangiften werd opgenomen (bv. invoeren van goederen, leasingovereenkomsten, enz.)

Het totaalbedrag in vak 59 van de door u af te trekken BTW op uw aankopen kan niet groter zijn dan het totaal van de door u aangekochte grondstoffen (vak 81), hulpstoffen, handelsgoederen, (vak 82) diensten, diverse goederen en (vak 83) bedrijfsmiddelen. U heeft immers méér aangekocht dan enkel de BTW, die u aan uw leverancier betaalt.

Uitzondering daarop is de latere ontvangst van pure BTW facturen. Als u in de ene aangifte een aankoop heeft geboekt van bijvoorbeeld 1.000 euro en de BTW u slechts aangerekend wordt (bijvoorbeeld door een transporteur) in het volgende aangiftetijdvak, dan betaalt u 210 euro BTW, die u vermeldt in vak 59 terwijl daar (in dat aangiftetijdvak) geen aankopen in vak 81 t/m 85 tegenover staan. Die staan immers in de vorige aangifte.

Een andere uitzondering is de verlaging van één of meerdere van de vakken 81, 82, 83 doordat een negatief bedrag in dat vak van een BTW-aangifte over een voorgaande periode nog gecompenseerd moest worden.

Controle 12 (code T):

Rooster [63] <= rooster [85] x 21%, rekening houdend met een veiligheidsmarge van 62,00.

Wanneer bepaalde ontvangen creditnota's uitsluitend betrekking hebben op het bedrag van de BTW kan het zijn dat de controle niet opgaat. Aangezien het hoogste BTW-percentage 21% is kan de BTW op die creditnota's niet meer dan 21% zijn.

Als dan de BTW-aangifte in het vak 63 een bedrag vermeldt aan terug te betalen BTW vanwege ontvangen creditnota's, dan kan dit bedrag ook niet groter zijn dan 21% van de inhoud van die creditnota's (bedragen zonder BTW), die u in vak 85 vermeldt.

Krijgt u creditnota's voor 1.000 euro, dan kan de vroeger op de facturen afgetrokken en nu verschuldigde BTW niet meer dan 21% op die 1.000 euro bedragen, maximaal 210 euro. Zou deze méér zijn dan 210 + 62 = 272 euro, dan is uw BTW-aangifte mogelijk niet juist.

Het bedrag kan wel lager zijn dan 210 – 62 = 148 euro, aangezien mogelijk een kleiner percentage (6% of 12%) van toepassing is of zelfs 0,00 als er een herziening van BTW in vak 61 plaatsvond of het vrij van BTW is.

Uitzondering op deze controle zijn de creditnota's, die uitsluitend de BTW betreffen. Heeft uw leverancier u bijvoorbeeld met een factuur van 1.000 euro 21% BTW aangerekend, blijkt dit 6% te moeten zijn en maakt de leverancier een creditnota op voor het verschil van 210 – 60 = 150 euro, dan heeft deze creditnota uitsluitend betrekking op de BTW. In dergelijk geval is deze controle 12 niet van toepassing.

Controle 13 (code U):

Rooster [64] <= rooster [49] x 21%, rekening houdend met een veiligheidsmarge van 62,00.

Wanneer bepaalde uitgereikte creditnota's uitsluitend betrekking hebben op het bedrag van de BTW, kan het zijn dat de controle niet opgaat. Op uw verkoopfacturen betaalt u BTW aan de Staat. Reikt u creditnota's op die verkoopfacturen uit, dan mag u de BTW daarop weer aftrekken in vak 64 van de aangifte. Aangezien het hoogste BTW-percentage 21% is kan de BTW op die creditnota's niet meer dan 21% zijn.

Als de BTW-aangifte in het vak 64 een bedrag vermeldt aan terug te ontvangen BTW vanwege verstrekte creditnota's, dan kan dit bedrag ook niet groter zijn dan 21% van de inhoud van die creditnota's (bedragen zonder BTW),die u in vak 49 vermeldt. Verstrekt u creditnota's voor 1.000 euro, dan kan de nu terug te ontvangen BTW niet meer dan 21% op die 1.000 euro bedragen, maximaal 210 euro. Zou deze méér zijn dan 210 + 62 = 272 euro, dan is uw BTW-aangifte mogelijk niet juist. Het bedrag kan wel lager zijn dan 210 – 62 = 148 euro, aangezien mogelijk een kleiner percentage (6% of 12%) van toepassing is of zelfs 0,00 als er een herziening van BTW in vak 62 plaatsvond of het vrij van BTW is.

Uitzondering op deze controle zijn de creditnota's, die uitsluitend de BTW betreffen. Heeft u uw klant met een factuur van 1.000 euro bijvoorbeeld 21% BTW aangerekend, blijkt dit 6% te moeten zijn en maakt u een creditnota op voor enkel het verschil van 210 – 60 = 150 euro, dan heeft deze creditnota uitsluitend betrekking op de BTW. In dergelijk geval is deze controle 13 niet van toepassing.

Controle 14:

(rooster[55] + rooster[56] + rooster [57]) <= rooster [84] + rooster [85] + rooster [86] + rooster [87] + rooster [88] x 21%. Deze controle wordt verricht met een veiligheidsmarge van 62,00

Controle 15:

Rooster [88] ---> rooster [55].

Tekst: als een bedrag wordt vermeld in het rooster [88], dan moet in het rooster [55] eveneens een bedrag worden vermeld.

Uitleg: als uw aangifte een bedrag vermeldt aan intracommunautaire verwervingen en ABC-handelingen in het vak 88, dan moet uw aangifte eveneens een bedrag vermelden in het vak 55 (verschuldigde BTW op intracommunautaire aankopen).

Waarschuwingscodes

- Code D: indien een bedrag vermeld is in rooster [87], dan moet er eveneens een bedrag vermeld zijn in het rooster [56] en/of het rooster [57].

- Code E: als rooster 87 > 99.999 EUR dan moet rooster 87 <= (rooster 81+rooster 82+rooster 83+rooster 84) * 100 zijn.

- Code F: als rooster 00 > 99.999 EUR dan moet rooster 00 < ((rooster 01+rooster 02+rooster 03+ rooster 44 +rooster 45+rooster 46+rooster 47+rooster 48+rooster 49)*100) zijn.

- Code G: als rooster 45 > 99.999 EUR dan moet rooster 45 < ((rooster 00+rooster 01+rooster 02+rooster 03+rooster 44+rooster 46 +rooster 47+rooster 48+rooster 49)*100) zijn.

- Code G2: als rooster 44 > 99.999 EUR dan moet rooster 44 < ((rooster 00+rooster 01+rooster 02+rooster 03+rooster 45+rooster 46 +rooster 47+rooster 48+rooster 49)*100) zijn

- Code H: als rooster 46 > 99.999 EUR dan moet rooster 46 < ((rooster 00+rooster 01+rooster 02+rooster 03+rooster 44+rooster 45+rooster 47+rooster 48+rooster 49)*100) zijn

- Code I: als rooster 47 > 99.999 EUR dan moet rooster 47 < ((rooster 00+rooster 01+rooster 02+rooster 03+rooster 45+rooster 46+rooster 48+rooster 49)*200) zijn.

- Code J: als rooster 48 > 99.999 EUR dan moet rooster 48 < ((rooster 46+rooster44) * 200) zijn.

- Code K: als rooster 49 > 99.999 EUR dan moet rooster 49 < ((rooster 00+rooster 01+rooster 02+rooster 03+rooster 45+rooster 47)*200) zijn.

- Code L: als rooster 81 > 99.999 EUR dan moet rooster 81 < (rooster 59 *200) zijn.

- Code M: als rooster 82 > 99.999 EUR dan moet rooster 82 < (rooster 59 *200) zijn

- Code N: als rooster 83 > 99.999 EUR dan moet rooster 83 < (rooster 59 *200) zijn

- Code V: als rooster 85 > 99.999 EUR dan moet rooster 85 < ((rooster 81+ rooster 82 + rooster 83) *100) zijn.

- Code W: als rooster 61 > 99.999 EUR dan moet rooster 61 < ((rooster 00+rooster 01+rooster 02+rooster 03+rooster 44+rooster 45 +rooster 46+rooster 47+rooster 48+rooster 49)*100) zijn.

- Code X: als rooster 62 > 99.999 EUR dan moet rooster 62 < ((rooster 00+rooster 01+rooster 02+rooster 03 +rooster 44+rooster 45 +rooster 46+rooster 47+rooster 48+rooster 49)*100) zijn.

- Code Y: als rooster 91 > 0 dan moet rooster 91 < (rooster 01+rooster 02+rooster 03)*25/100 zijn.

- Code Z: als rooster 86 > 99.999 EUR dan moet rooster 86 <= (rooster 81+rooster 82+rooster 83+rooster 84) * 100 zijn.

- Code Z2: als rooster 88 > 99.999 EUR dan moet rooster 88 <= (rooster 81+rooster 82+rooster 83+rooster 84) * 100 zijn